Wielu frankowiczów, przeglądając swoje umowy kredytowe, natyka się na zapisy, w których „zgodzili się” na ryzyko walutowe i świadomie przyjęli do wiadomości zmienność kursów walut. Te zapisy często budzą strach i poczucie, że „przecież się zgodziłem/am”, co zniechęca do walki z bankiem. Mamy jednak dobrą wiadomość. Taka „blankietowa” zgoda na ryzyko walutowe w świetle prawa i ugruntowanego orzecznictwa sądów jest często bezskuteczna. Nie stanowi przeszkody do unieważnienia umowy kredytowej. Wyjaśnimy, dlaczego te klauzule nie są barierą nie do przejścia.

Czym jest „zgoda blankietowa” w umowach frankowych?

Gdy mówimy o „zgodzie blankietowej”, mamy na myśli ogólnikową, niewystarczająco precyzyjną informację, często ukrytą w gąszczu przepisów umowy, bez realnego zrozumienia konsekwencji przez konsumenta. Typowe zapisy w umowach frankowych brzmiały podobnie do: „Kredytobiorca oświadcza, że jest świadomy ryzyka zmiany kursu walutowego i akceptuje zmienność kursu CHF/PLN…”. Kluczowe jest to, że takie klauzule były narzucane przez banki. To bank ustalał warunki, a Ty jako konsument nie miałeś realnej możliwości ich negocjowania. To cecha tzw. umowy adhezyjnej – bierzesz albo nie bierzesz, bez wpływu na treść klauzuli.Umowa adhezyjna (inaczej umowa przystąpienia) to taki rodzaj kontraktu, w którym jedna strona (w tym przypadku bank) ustala warunki z góry, a druga strona (Ty jako kredytobiorca) może je albo w całości zaakceptować (przystąpić do umowy), albo odrzucić. Nie masz możliwości realnego negocjowania jej treści, zwłaszcza klauzul walutowych. Banki oferowały te umowy na zasadzie „take it or leave it”, co sprawiało, że wszelkie „zgody” na ryzyko były jedynie formalnym wymogiem, a nie wynikiem świadomych negocjacji.

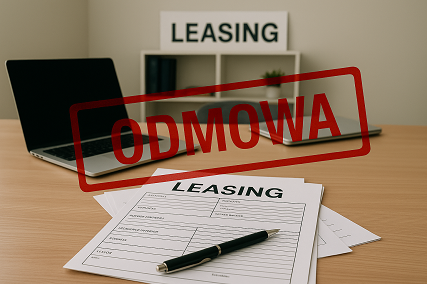

Dlaczego ta „zgoda na ryzyko walutowe” nie jest dla banku ratunkiem?

Sąd, oceniając Twoją umowę, nie patrzy wyłącznie na to, czy wyraziłeś „zgodę na ryzyko walutowe”. Kluczowe jest, czy klauzule określające mechanizm waloryzacji lub indeksacji są zgodne z prawem. Jeśli naruszają one dobre obyczaje i rażąco naruszają Twoje interesy jako konsumenta, są uznawane za niedozwolone (abuzywne). Istotny jest brak transparentności. Banki nie informowały w sposób jasny i zrozumiały o realnym, pełnym ryzyku walutowym oraz o tym, jak dokładnie będzie się zmieniać wysokość rat i saldo zadłużenia w zależności od kursu. Nie byłeś w stanie przewidzieć rzeczywistych skutków. Co więcej, banki miały pełną swobodę w ustalaniu kursów walut, na podstawie których przeliczały raty. Tworzyło to rażącą nierównowagę kontraktową na Twoją niekorzyść. Bank miał obowiązek rzetelnie poinformować o ryzyku, a nie tylko odebrać blankietowe oświadczenie. Musiał symulować różne scenariusze, pokazać realne konsekwencje nagłego wzrostu kursu. Takich rzetelnych informacji zazwyczaj brakowało. Orzecznictwo Trybunału Sprawiedliwości Unii Europejskiej (TSUE, np. w przełomowym wyroku C-260/18 Dziubak) oraz Sądu Najwyższego wielokrotnie potwierdzało, że ogólnikowe oświadczenia o świadomości ryzyka nie legalizują abuzywnych klauzul.Konsekwencje „blankietowej zgody” dla Twojej umowy frankowej

W przypadku uznania klauzul za abuzywne, są one traktowane tak, jakby nigdy nie istniały w umowie. Otwiera to dwie główne ścieżki rozliczenia:- Odfrankowienie – Umowa pozostaje ważna jako kredyt złotówkowy oprocentowany stawką LIBOR/SARON, a Ty odzyskujesz nadpłacone raty.

- Unieważnienie umowy – Umowa jest traktowana jako nieważna od początku. Strony rozliczają się ze sobą (bank zwraca wszystkie wpłacone raty, Ty zwracasz bankowi nominalny kapitał kredytu). W praktyce to rozwiązanie jest najkorzystniejsze, gdyż zazwyczaj oznacza dla kredytobiorcy sporą nadwyżkę do odzyskania.

Co powinieneś zrobić, jeśli masz taką klauzulę w umowie?

- Nie daj się zastraszyć. Zapisy o zgodzie na ryzyko nie powinny Cię powstrzymać przed działaniem.

- Skonsultuj się z prawnikiem. Tylko profesjonalna analiza Twojej indywidualnej umowy kredytowej pozwoli ocenić, czy klauzule walutowe są abuzywne i czy masz szansę na unieważnienie umowy.

- Zbierz dokumentację: Przygotuj umowę kredytową i aneks (jeśli był), a także zaświadczenie z banku o historii spłaty.